LA RATEIZZAZIONE DEI DEBITI CON IL FISCO

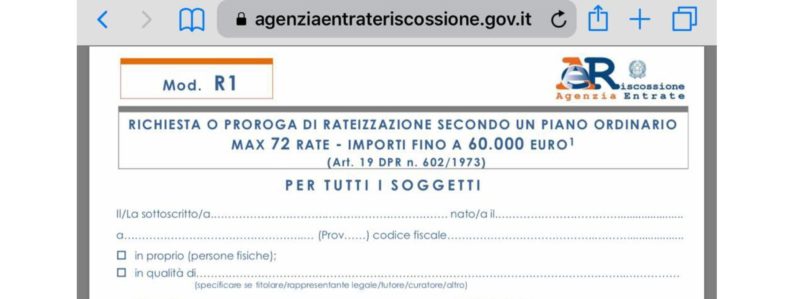

Secondo l’art. 19, DPR n. 602/1973, nel caso in cui il contribuente si trova nella temporanea situazione di obiettiva difficoltà economica ha la possibilità e facoltà di richiedere la rateizzazione dei propri debiti con il Fisco (fermo restando la eventuale opportunità e possibilità di impugnare dette pretese). Per debiti fino a 60 mila euro è sufficiente presentare una semplice domanda (anche online), senza allegare alcuna documentazione, dichiarando la temporanea situazione di obiettiva difficoltà economica. In questo caso al contribuente è consentita la dilazione sino a un massimo di 72 rate (6 anni). Per debiti superiori a 60 mila euro è possibile richiedere la rateizzazione presentando una domanda e allegando i documenti che attestino la temporanea situazione di obiettiva difficoltà economica.

Se il contribuente non è in grado di sostenere il pagamento del debito secondo un piano ordinario di 72 rate mensili, può ottenere una rateizzazione fino a 120 rate di importo costante, per cui è necessario possedere i requisiti indicati dal decreto del ministero dell’Economia e delle Finanze del 6 novembre 2013 che stabilisce il numero di rate concedibili in base alla situazione economica. Inoltre sarà necessario presentare documenti attestanti la comprovata e grave difficoltà legata alla congiuntura economica per ragioni estranee alla propria responsabilità.

Secondo la normativa in vigore (D. Lgs. N. 159/2015) per i nuovi piani concessi a partire dal 22 ottobre 2015, la decadenza dalla rateizzazione si verifica in caso di mancato pagamento di 5 rate, anche non consecutive.

MA LA RATEIZZAZIONE E’ UN DIRITTO DEL CONTRIBUENTE O, IN ALCUNI CASI, PUO’ ESSERE ANCHE NEGATA?

La rateizzazione non può essere negata per debiti con le amministrazioni statali e gli enti di previdenza (per es. con l’Agenzia delle Entrate, Inps, Dogane, ecc.), le agenzie istituite dallo Stato, Prefettura e le autorità amministrative indipendenti. Per i debiti diversi, l’ente creditore può vietare all’Agente per la riscossione di concedere dilazioni e riservare a sé questa possibilità. È il caso dei debiti con i Comuni e le Regioni e, quindi, delle cartelle per il bollo auto, Tari, Tasi, Imu, le contravvenzioni al codice della strada. In tal caso il contribuente deve rivolgersi direttamente al Comune o alla Regione al fine di richiedere la rateazione.

Sul punto si indica la Sentenza n. 440/2018 della Suprema Corte – Presidente: Cappabianca Aurelio – Relatore: Greco Antonio – Data pubblicazione: 11/01/2018

FATTO

Equitalia Sud SpA, agente della riscossione per Roma, proponeva ricorso per cassazione, con tre motivi, nei confronti della sentenza della Commissione tributaria regionale del Lazio, la quale, rigettandone l’appello, ha confermato l’annullamento del provvedimento di diniego di rateazione, sull’istanza avanzata il 18 aprile 2008 dalla Tecnofumi Srl, delle somme portate da sei cartelle di pagamento relative a tassa di smaltimento rifiuti, e quindi a tributi comunali, ed a sanzioni per violazione di norme del codice della strada.

Con il provvedimento di diniego impugnato Equitalia, che non aveva partecipato al giudizio di primo grado, aveva stabilito non potersi disporre il beneficio richiesto in quanto “le cartelle richieste sono relative a tributi non dilazionabili dall’Agente della riscossione”. Il giudice di primo grado dichiarava il provvedimento di diniego illegittimo perché carente di motivazione.

Equitalia proponeva appello facendo “presente di non aver potuto concedere la rateazione in quanto il Comune di Roma, ai sensi della vigente normativa intendeva mantenere la gestione in proprio dell’istruttoria delle istanze di rateazione prodotte dai contribuenti sulle somme iscritte a ruolo”.

La Commissione tributaria regionale respingeva il gravame, ritenendo tale motivo “inammissibile, configurandosi quale nuova eccezione; infatti la mancata costituzione nel giudizio di primo grado ha impedito ai primi giudici di valutare tale circostanza. Comunque la carenza di motivazione appare confermata dal fatto che nel provvedimento di diniego la Concessionaria non ha provveduto ad informare la contribuente che l’istanza di rateazione andava rivolta al Comune di Roma”.

MOTIVI DELLA DECISIONE

Equitalia proponeva ricorso in Cassazione avverso la sentenza della CTR. Con il primo motivo denunciava violazione e/o falsa applicazione di norme di diritto con riferimento all’art. 57 del d.lgs. n. 546 del 1992, nonché in relazione all’art. 345 cod. proc. civ., poiché il giudice di secondo grado aveva dichiarato che la deduzione svolta in appello dall’Agente della riscossione in relazione alle ragioni per cui Equitalia non aveva potuto accogliere la richiesta dilazione risultava inammissibile, in quanto nuova eccezione perché svolta solo in appello in difetto di costituzione nel giudizio di primo grado.

Il tema del giudizio sarebbe stato, infatti, rappresentato dall’esegesi della sintetica motivazione del provvedimento impugnato nella parte in cui indicava che “le cartelle sono relative a tributi non dilazionabili dall’Agente della riscossione”; e le ragioni che sostanziavano il gravame non erano domande o eccezioni nuove in quanto non idonee ad introdurre nel giudizio un nuovo e differente tema di indagine o di valutazione, essendosi limitata l’appellante a svolgere delle semplici difese allo scopo di confutare gli argomenti di impugnazione posti dalla Srl a fondamento del ricorso e ritenuti meritevoli di accoglimento dal primo Collegio.

Il motivo veniva dichiarato fondato. La Suprema Corte ha da tempo chiarito come “in tema di contenzioso tributario, ai sensi dell’art. 57, coma 2, del d. lgs. n. 546 del 1992, sono precluse in appello esclusivamente le nuove eccezioni in senso tecnico, dalle quali deriva un mutamento degli elementi materiali del fatto costitutivo della pretesa ed il conseguente ampliamento del tema della decisione, sicché, a fronte dell’impugnazione, da parte del contribuente, del silenzio rifiuto su di un’istanza di rimborso d’imposta, l’Amministrazione finanziaria può difendersi dalla pretesa azionata eccependo, anche in appello, il mancato versamento degli importi richiesti o la loro utilizzazione in compensazione, integrando tale attività una mera difesa o un’eccezione in senso improprio, pienamente ammissibile in quanto mera contestazione delle censure mosse con il ricorso, senza introduzione di alcun elemento nuovo d’indagine” (Cass. n. 23587 del 2016, n. 11682 del 2007, n. 15026 del 2014).

Si era, del resto, in linea generale già affermato che “il carattere ímpugnatorio del processo tributario è logicamente incompatibile con la proponibilità da parte dell’ufficio di eccezioni nuove in appello (come tali inammissibili), poiché le eccezioni in senso tecnico costituendo lo strumento processuale attraverso il quale si fa valere un fatto giuridico avente efficacia modificativa od estintiva della pretesa, su cui il giudice non può pronunciarsi in mancanza dell’allegazione ad opera di una delle parti, nel processo tributario riguarderebbero la pretesa fiscale, avanzata dalla stessa Amministrazione finanziaria“.

“Il processo tributario, in quanto rivolto a sollecitare il sindacato giurisdizionale sulla legittimità dell’atto impositivo, è strutturato come un giudizio d’impugnazione del provvedimento, in cui l’oggetto del dibattito è circoscritto alla pretesa effettivamente avanzata con l’atto impugnato, alla stregua dei presupposti di fatto e di diritto in esso indicati, ed entro i limiti delle contestazioni sollevate dal contribuente. Pertanto, si ha domanda nuova per modificazione della “causa petendi”, inammissibile in appello, quando i nuovi elementi dedotti dinanzi al giudice di secondo grado comportino il mutamento dei fatti costitutivi del diritto azionato, modificando l’oggetto sostanziale dell’azione ed i termini della controversia, in modo da porre in essere, in definitiva, una pretesa diversa, per la sua intrinseca essenza, da quella fatta valere in primo grado, e sulla quale non si è svolto in quella sede il contraddittorio. In particolare, non configura la proposizione di una nuova domanda la contestazione da parte dell’Ufficio appellante dei fatti dedotti dall’appellato in primo grado, la quale non incide sull’individuazione dell’oggetto della domanda giudiziale o dei suoi elementi costitutivi, ma solo sulla prova di tali elementi. Né tale contestazione è preclusa della circostanza che l’Ufficio non si sia costituito in primo grado, atteso che la tardività della costituzione in giudizio del resistente (art. 23 del d.lgs. n. 546 del 1992, richiamato per l’appello dell’art. 54) non comporta alcun tipo di nullità” (Cass. n. 22010 del 2006).

Con il secondo motivo assumeva che il giudice d’appello, in violazione e falsa applicazione di norme di diritto con riferimento all’art. 19 del d.P.R. n. 602 del 1973 ed all’art. 26 del d.lgs. n. 46 del 1999, con modifiche rispettivamente operate dai commi 2 bis e 2 ter dell’art. 36 del d.l. n. 248 del 2007, convertito nella legge nn. 312 del 2008, non avrebbe considerato, alla luce del principio iura novit curia, che in base al comma 1 della disposizione del 1999, come modificata dal d.l. 31 dicembre 2007, n. 248, agli agenti della riscossione era attribuito il potere di dilazionare il pagamento delle somme iscritte a ruolo dalle amministrazioni statali, dalle agenzie istituite dallo Stato, dalle autorità amministrative indipendenti e dagli enti pubblici previdenziali, ma che “le disposizioni di cui al coma 1 si applicano altresì alle restanti entrate iscritte a ruolo, salva diversa determinazione dell’ente creditore”, con effetto a decorrere dal trentesimo giorno dalla comunicazione all’agente competente.

La Commissione regionale facendo corretta interpretazione ed applicazione delle indicate disposizioni alla concreta fattispecie di causa avrebbe dovuto inferirne l’unica e logica conseguenza che se il Concessionario della riscossione non può procedere alla dilazione delle somme in riscossione, ciò non potrebbe che dipendere dal fatto che l’Ente impositore non ha attribuito ad Equitalia la facoltà di dilazione di pagamento delle somme iscritte a ruolo prevista dall’art. 19 del d.P.R. n. 602 del 1973, mantenendola per sé, come era stato documentato nel corso del giudizio, producendo la nota esplicativa inviata dal Comune di Roma ad Equitalia.

Correttamente, quindi, nell’invio della comunicazione di cui all’art. 10 della legge n. 241 del 1990, contenente l’indicazione dei motivi che ostavano all’accoglimento della richiesta, si è limitata ad evidenziare che si trattava di tributi che non potevano essere oggetto di rateazione da parte dell’Agente della riscossione: la motivazione del diniego, sia pure nella sua sinteticità, oltre ad essere conforme alla legge, era estremamente chiara.

Il secondo motivo è, in conseguenza dell’accoglimento del primo, veniva dichiarato fondato, ove si consideri che per il giudice d’appello sembra incontroverso che Equitalia non aveva potuto “concedere la rateazione in quanto il Comune di Roma, ai sensi della vigente normativa intendeva mantenere la gestione in proprio dell’istruttoria delle istanze di rateazione prodotte dai contribuenti sulle somme iscritte a ruolo”; piuttosto, il motivo d’appello con il quale si formulava tale deduzione era “inammissibile configurandosi come nuova eccezione”.

Con il terzo motivo, denunciando violazione e falsa applicazione di norme di diritto con riferimento al d.P.R. n. 602 del 1973 ed al d.lgs. n. 46 del 1999, veniva censurata la decisione per avere la CTR statuito che il provvedimento di diniego della dilazione era carente di motivazione per non recare l’indicazione del soggetto competente a cui rivolgersi per ottenere la ridetta dilazione, laddove non vi sarebbe stata alcuna disposizione normativa che preveda un tale obbligo.

Il motivo veniva dichiarato fondato, in quanto l’art. 19 del d.P.R. n. 602 del 1973, che regola la dilazione del pagamento delle somme iscritte a ruolo, non reca una siffatta prescrizione, né la CTR indica in proposito altre fonti normative.

LEAVE A REPLY